スーパーボリンジャーとは、ボリンジャーバンドの進化系であって、スパンモデルは一目均衡表の遅行スパンや先行スパンを主としたテクニカル分析になる。

スーパーボリンジャーの特性としては、スパンモデルというテクニカル分析を組み合わせるのが非常に相性がいい、なぜなら、このスーパーボリンジャーを発案した人と、スパンモデルの発案者は同じ人物であり、日本人の柾木利彦(マーフィー)というFX界では世界的に有名な人がどちらも考案している。

スーパーボリンジャーとスパンモデルの組み合わせ手法は極める事により、収益を狙うのに精度が高い事で有名なテクニカル分析指標だ。ではスーパーボリンジャーの基本的な設定と使い方について見てみよう。

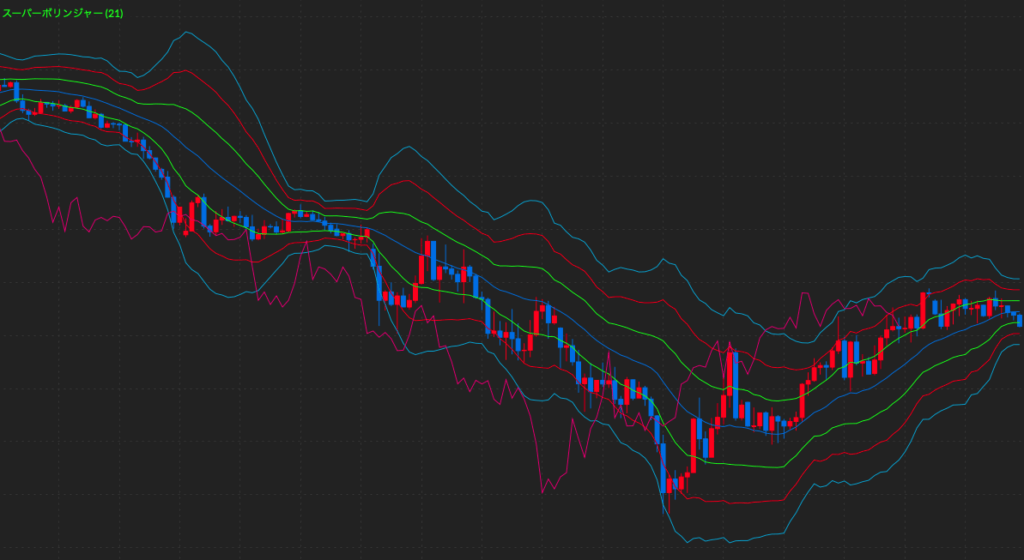

スーパーボリンジャーの基本的な設定内容

通常ボリンジャーバンドは基準となる移動平均線に対して±2σ(シグマ)を1本づつ、合計3本の線を表示させるのが基本的な使用方法だが、スーパーボリンジャーは全部で8本の線を使用する。

スーパーボリンジャーの8本の線の構成

【移動平均線】

中央の基準となる移動平均線。偏差値でいう50のラインが今どの位置にあるのかを表している。基本的には20日か21日の移動平均線が設定されています。20日でも21日の設定でも大きな違いはない。

【±1σ】

±1σの中に値動きが収まる確率は68.3%で、±2σと移動平均線の中間あたりの確率から使用している人も比較的多い

【±2σ】

ボリンジャーバンドでは表示させる基準で、この中に値動きが収まる確率は95.5%としている

【±3σ】

比較的表示させている人が少ない±3σは、値動きが収まる確率が99.7%

【遅行スパン(遅行線)】

一目均衡表の特徴でもある遅行スパンは、スーパーボリンジャーでは当日を含む21日前に現在の価格を表示させて現在の価格が過去の価格に対してどのような位置にあるのかを視覚的に判断

以上がスーパーボリンジャーで表示される8本の線だ。標準偏差のσの値は移動平均線の上下に+と-が1本ずつ表示されるので2本と考える。

基本的にはボリンジャーバンドに比べてほとんど変わりはない、一目均衡表の遅行スパンが加わったことが、主な特徴になる。

スーパーボリンジャーの見方と特徴

ボリンジャーバンドでは、逆張りでのエントリーを仕掛けるトレーダーも多くいるだろう。しかし、ボリンジャーバンドの本質的な見方自体は順張りだ。

移動平均線などもそうだが、価格が基準値よりも高い位置にあるということは、現在の時点では上昇の勢いが強いことを意味している。

個人トレーダーの多くが、ここで逆張りをしてしまい大きな損失につながるパターンも多い。それは逆張りをする為の相場環境を把握していないせいで、上手いトレーダーは値動きをキッチリ見ている。

スーパーボリンジャーは特にその色を強くしたもので、遅行スパンを使用することによって、現在の価格は買いの勢力が強いのか?それとも売りの勢力が強いのかをさらに踏み込んで見るものとなる。

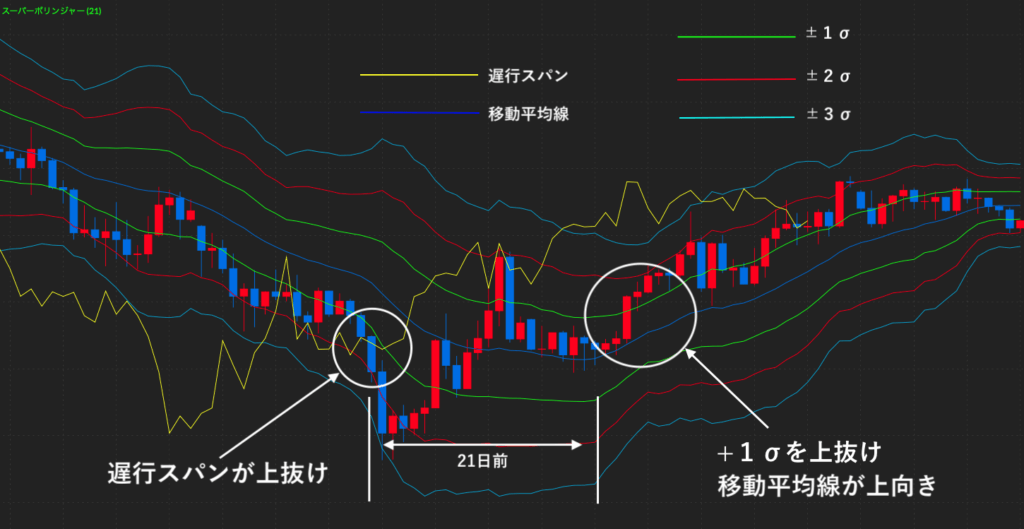

遅行スパンから見るスーパーボリンジャーの見方

ではスーパーボリンジャーの特徴である遅行スパンはどのように見ていけば良いのか?それにはまずボリンジャーバンドと遅行スパンの認識を揃える事から始まる。

遅行スパンというのは、価格に対して遅行スパンが上に抜けたら上昇の勢いが強く、価格に対して遅行スパンが下に抜けたら下落の勢いが強いというふうに見ていく。

ではボリンジャーバンドはどうだろうか?中心にある移動平均線を標準偏差の平均値として、移動平均線が上方向に向いていれば上昇傾向。移動平均線が下向きになっていれば下落傾向という見方を基本的にはしていくものとなる。

その他、バンド幅の収縮運動「スクイーズやエキスパンション」などによって現在のトレンド方向、つまり上昇下降どちらの方向に強い買いと売りの意識が向いているのか?という相場環境を見ていくものとなる。

当然スクイーズのようにバンドが縮まっている時には、遅行スパンも価格を上にいったり下に行ったりとまとまらない動きをするが、当然バンドが縮まっている状態なので、今はレンジだからと遅行スパンの動きを気にしなくても済む、という事になる。

バンドが開きエクスパンションしたような場合は、遅行スパンとあわせて見ることによって現在のトレンドをさらに把握しやすくなるという見方をしていくものとなる。

買いと売りのエントリーポイント

では、買いと売りの基本的なエントリーポイントの例について説明していこう。今回は3つの要素を主に使って買いのエントリーポイントを紹介していく。移動平均線、1σ、遅行スパンでまず確認するのは、遅行スパンの上抜けだ。

遅行スパンが上に抜けてきたら、ひとつめに確認するのが中心の移動平均線の向き。この時できるだけ明確に移動平均線が上方向に向いているのがまず望ましいといえる。

遅行スパンと移動平均線を確認したら、次は+1σの上抜けを確認し、買いエントリーのポイントを探るものとする。

売りのエントリーポイントは買いのポイントの逆なので、売りの場合も同様に遅行スパンの下抜け、移動平均線が下方向であり、-1σの下抜けで売りエントリーのポイントを探るものとしていく。

なぜ1σを使うのか?

ここでなぜ+1σの上抜けなのかという理由について説明していこう。移動平均線というのはボリンジャー全体の標準偏差の中心なので、2σまでに値動きが収まる可能性は95.5%あるという理屈だ。

1σというのは、移動平均線と2σの中間あたりで、基準とするにはちょうど良いという理由になっている。

確かに1σあたりを基準に値動きする事が多く、上昇傾向であれば移動平均線から+2σの間、下落傾向であれば移動平均線から-2σの間を推移していくことが多いという事から、その中間点の1σを使っていくというものだ。

利確ポイントや損切りポイント

では、利確ポイントや損切りポイントだが、この設定は中央の移動平均線あたりに設定しておくのがいいのかもしれない。

もし、バンドウォークなどの力強い上昇などが起こっている時は、1σあたりに設定しても良いが、その時の相場状況によって、移動平均線か1σで損切り、もしくは利益確定のライン程度にしておくといいのかもしれない。

しかしこれはあくまでも全体的な相場環境によって判断するもので、一概にどうというものはない。自分で検証して判断しよう。

スパンモデルとの組み合わせでスーパーボリンジャーを使う

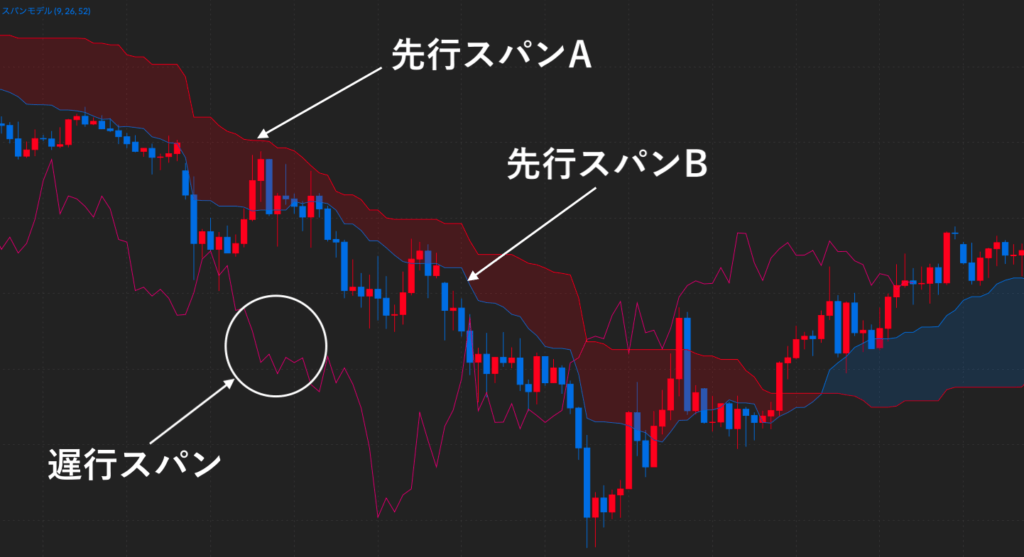

スパンモデルというのは冒頭で話した通り、スーパーボリンジャーと組み合わせる事によって最大の効力を発揮する。ではこのスパンモデルは一体どういうものなのだろうか?

スパンモデルの特性と設定

スパンモデルは一目均衡表の遅行スパンと先行スパンA・B「雲」を使って表示させているものになる。通常雲は、レジスタンスやサポートという見解が一般的で、雲が厚いほど強い抵抗帯の役割を果たすとしている。設定は従来通りの設定から変更する必要は特にない。

【一目均衡表の基本知識】一目均衡表とは|設定の値と見方について

スパンモデルと一目均衡表との大きな違いは、雲の位置だ。通常一目均衡表の雲は、転換線と基準線の平均を26日先にスライド表示させているものになるが、下チャートのようにスパンモデルは雲を未来表示させず、ダイレクトに現在の価格に表示させている。

この事によって元々の雲の性質が変わり、現在の価格の値動きに、よりフォーカスしたチャート分析ができるようになるという事だ。

一目均衡表の雲は、トレンド追従をするのに優位性があるが、スパンモデルの雲は逆にトレンドの変換を捉えるのに優位性があるという事になり、ボリンジャーバンド(スーパーボリンジャー)や一目均衡表では不得意であった押し目を拾ったり逆張りにも威力を発揮してくれるというのが基本的な考え方になる。

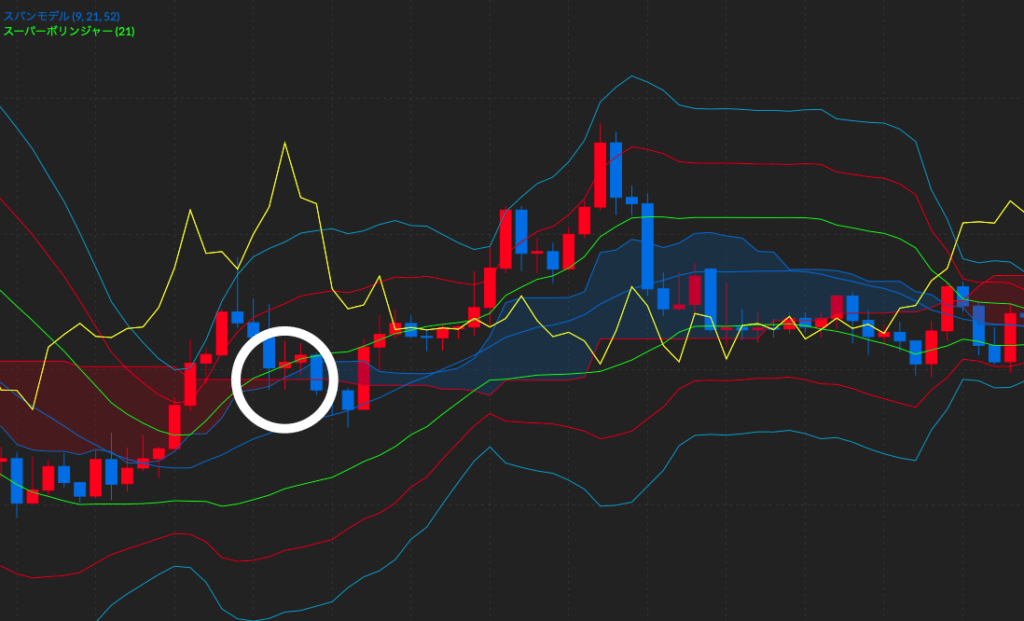

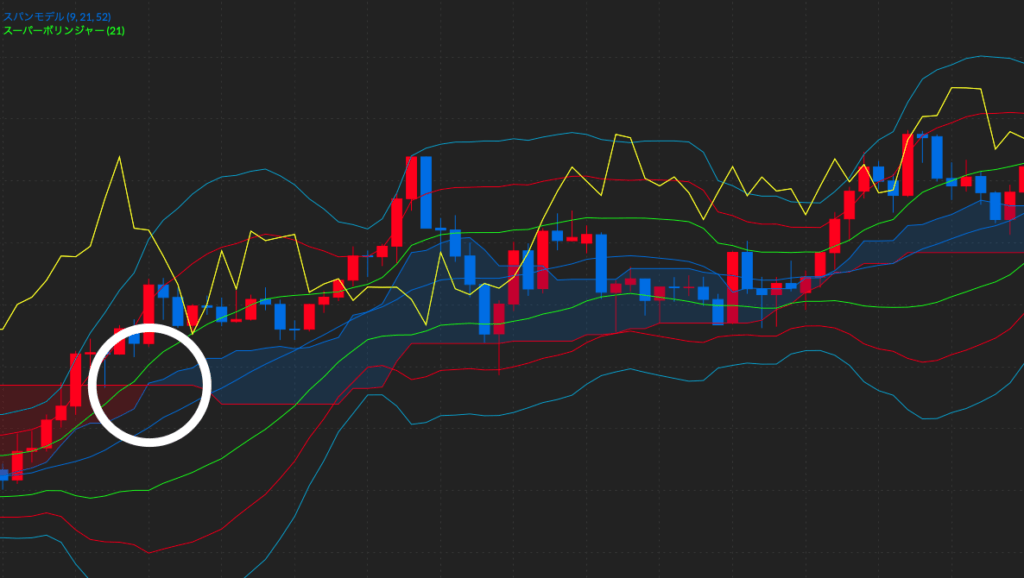

スーパーボリンジャーとスパンモデルを併用したエントリーポイント

ではスーパーボリンジャーとスパンモデルを組み合わせて使うと、どのようなエントリーポイントになるのだろうか?上図で白く丸で囲んであるのは、先行スパンA・Bの雲のねじれ部分だ。このねじれが発生した時、先ほど説明したスーパーボリンジャーのエントリーポイントをプラスしてみよう。

- 遅行スパンの上抜け

- 移動平均線の方向

- 1σの上抜け

- 先行スパンのねじれ(先行スパンBが上になる)

エントリーする理由が4つになった。もちろん売りエントリーする時はこの逆になる。

エントリーから利確、ロスカット基準まで様々な基準を設けられる

基本的にスーパーボリンジャーとスパンモデルの大きな利点は、エントリーや利確に必要な基準を見出せるという事だ。

大きな基準としては、センターラインである移動平均線、そして±1σと±2σ、さらに遅行スパン、先行スパンA・Bで、この4つをどのように組み合わせて自分のトレードの基準にしていくか、というのが大切になってくる部分になる。

スーパーボリンジャー、スパンモデルのデメリット

非常に優秀なスーパーボリンジャーとスパンモデルだが、「トレード手法の確立」という点では難易度は高い。実際どこに重点を置いてトレードすればいいのか?という部分は大切な部分になるが、その部分は一体どこなのか?というのが難しい。

今回紹介したエントリーポイントはまず基本中の基本であって、入り口にも満たしてない。実際に使用してみたが、かなり極めていかないと、手法として使用するには難易度が高いと感じた。

しかし、スーパーボリンジャーとスパンモデルの組み合わせは、スキャルピングにこそ向いていないが、デイトレードからスウィングトレードまで使えるテクニカル分析になるという。

そしてもうひとつのデメリットをしては、証券会社によっては標準搭載していないところがあるという点だ。

しかし、今回の記事を読んでみたら分かると思うが、仮にスーパーボリンジャーやスパンモデルが標準搭載されていなかったとしても、ボリンジャーバンドや一目均衡表を自分で設定して同時に表示すれば良いだけの話だ。

わざわざこのインジケーターが搭載されている証券会社を選択する必要性はない。

まとめ

今回は日本人である柾木利彦さんが考案したスーパーボリンジャーとスパンモデルについて解説してきた。もちろんスーパーボリンジャーだけでも優位性はあるが、スパンモデルを組み合わせる事によって更なる優位性のあるトレードができるだろう。

しかし先ほども言った通り難易度は高めだ。トレードでは自分の決めたスタイルをいかにブレずに継続・追求していくかが大切になってくる。もちろんこの事は発案者の柾木利彦さんも言っている。

おそらく今のままでは継続して勝っていくのは無理だろうと心の奥では気付いている人がほとんどなんじゃないだろうか?自分のトレードスタイルってそう簡単に固まるものじゃない。

だからこそスーパーボリンジャーとスパンモデルの研究をして、実際のトレードで活用できるようになれば、自分にとって非常に強いテクニカル分析になるかもしれない。